Naar aanleiding van het dreigend faillissement van Optima Bank, volgt hier een stuk uit het boek dat ik aan het schrijven ben. Het fragment komt uit een hoofdstuk dat het bankroet van banken en overheden bespreekt. Hier en daar is de tekst wat aangepast om commentaar te geven op Optima, gebaseerd op berichtgeving in de pers.

Het is belangrijk om op te merken dat de bedragen die in de pers genoemd worden me erg dubieus lijken te zijn. Ofwel zijn de journalisten mis ingelicht, ofwel wijzen de cijfers op een falende toezichthouder. Meer daarover aan het eind van deze blogpost, onder de hoofding ‘Commentaar bij de bedragen die genoemd worden bij Optima Bank’.

Update maandag 13 juni: volgens de minister van Financiën Van Overtveldt zal er geen belastinggeld naar de klanten van Optima gaan, omdat het geld gerecupereerd kan worden bij de bank. Dit is dus precies wat ik vrijdag schreef wanneer ik deze tekst postte: de berichtgeving in de pers was ongefundeerde sensatiezucht.

Ik ken alle details in de zaak Optima uiteraard niet, maar ik kan wel de essentie uitleggen omdat alle banken in se gelijkaardig werken. Deze post veronderstelt een minimumkennis van boekhouding1.

Wat gebeurt er wanneer een bank failliet gaat? Dat betekent dat de bank insolvabel is: de waarde van de activa (vooral kredieten2 verstrekt door de bank) is kleiner dan de passiva (eigen vermogen + vreemd vermogen). De boekhouding van een bank kan schematisch als volgt worden weergegeven:

De activa3 staan links, dit zijn de bezittingen van de bank. De passiva rechts. Bovenaan staat het eigen vermogen (vertegenwoordigt door de aandelen), daaronder het vreemd vermogen (de spaar- en zichtrekeningen van klanten4). De bank heeft de verplichting het vreemd vermogen terug te betalen. Dit is immers het eigendom van de klanten.

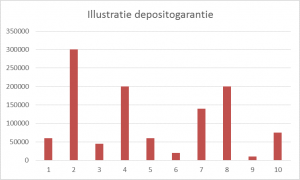

Laten we hier eens getallen op plakken om dit wat concreter te maken. De getallen komen niet overeen met die Optima. Mijn bedoeling is enkel om het concept te illustreren.

Het eigen vermogen is wat overblijft wanneer het vreemd vermogen afgetrokken wordt van de activa. De balans moet immers per definitie in evenwicht (in balans) zijn. In het voorbeeld tot nog toe is er geen probleem: het vreemd vermogen kan probleemloos terugbetaald worden5.

Volgens de berichtgeving heeft de hoofdaandeelhouder van Optima geld uit de bank onttrokken door grote facturen uit te schrijven aan zichzelf. Stel dat de hoofdaandeelhouder (HA) 30% van de aandelen bezit. In het scenario hierboven zou dit overeenkomen met 3€. Stel nu dat hij de opdracht geeft aan de bank om 15€ op zijn rekening te zetten. Zoals reeds eerder uitgelegd, komt dit geld niet “ergens vandaan”6. De bank schrijft gewoon 15€ bij op zijn rekening (die ik deposito H(oofd) A(andeelhouder) noem in de figuur hieronder).

Na deze operatie is de bank insolvabel geworden:

Dit voorbeeld toont duidelijk aan hoe de hoofdaandeelhouder profiteert in dit scenario. Hoewel zijn aandelen waardeloos worden7, wint hij in totaal +15€ – 3€ = +12€.

Dit gaat ten koste van de overige aandeelhouders en de klanten van de bank. Dit type oplichting wordt control fraud genoemd. Tijdens de jaren ’80 was dit soort fraude wijd verspreid onder bankiers betrokken in de Amerikaanse savings & loan crisis.

Merk op dat de HA de 15€ kan overschrijven naar een andere bank. Wanneer deze transactie niet in cash afgehandeld wordt, zal Bank O. geld lenen bij andere banken. Je kan dit voorstellen door te zeggen dat een andere bank nu een deposito van 15€ heeft bij Bank O.

Klanten zullen de insolvabiliteit niet opmerken zolang het betalingsverkeer normaal verloopt en er geen bankrun is8. De vaststelling dat een bank niet meer aan haar verplichtingen kan voldoen zal dus waarschijnlijk gebeuren door de toezichthouder, of door het feit dat andere banken niet langer willen lenen aan de probleembank. In het geval van Optima heeft de Nationale Bank ingegrepen.

Mochten banken gewone bedrijven zijn, zou een legalistische afhandeling van het bankroet als volgt verlopen9. Ten eerste mag er geen geld de bank verlaten, de rekeningen worden geblokkeerd. De activa van de bank worden verkocht. De eerste buffer om schulden op te vangen zijn de aandeelhouders. Aangezien er geen eigen vermogen overblijft in het voorbeeld hierboven, zijn die alles kwijt. Vervolgens moeten rekeninghouders bij Bank O. terugbetaald worden.

Bij mijn weten draaien toplui van een bank in België mee op voor het faillissement, doordat hun rekeningen bij de bank als laatste terugbetaald worden. Laat ons er echter van uitgaan dat ze zo verstandig geweest zijn het geld over te schrijven naar een andere bank.

De overheid garandeert een volledige terugbetaling van de rekeningen tot 100 000€ per klant. Rekeninghouders met meer dan 100 000€ zullen dus geld verliezen als bij het faillissement niet genoeg geld overblijft om alle schuldeisers terug te betalen.

De gebeurtenissen na de val van Lehman Brothers en de bankencrises in Europa hebben echter aangetoond dat een ordentelijk bankenfaillissement een fictie is. Daarom noem ik de theorie hierboven het “autistisch-legalistisch model”. In de echte wereld spelen er veel andere belangen mee en verloopt alles veel chaotischer.

Opmerking: wat volgt slaat vooral op grote banken genre Dexia. Voor kleine banken zoals Optima en Kaupthing zijn de problemen veel minder ingrijpend. In de tekst hierna staan enkele commentaren in cursief om dit te benadrukken.

Banken laten failliet gaan zoals hierboven beschreven is extreem riskant en resulteert in een resem problemen. Dit zijn er enkele van:

- Vrees op besmetting en een “run” op andere banken. Klanten zouden de gezondheid van andere banken in vraag kunnen stellen en hun geld afhalen. Noot: Optima lijkt een geïsoleerd geval te zijn, waardoor dit gevaar niet speelt.

- De rol van banken in het betalingsverkeer. Wanneer rekeningen bij een bank bevroren worden, kunnen bedrijven geen betalingen meer ontvangen van klanten bij die bank. Als dit een tijd aansleept, kunnen gezonde bedrijven failliet gaan omdat ze meegesleept worden in de val van de bank. Het is hier weinig bekend, maar in Bulgarije was er in 2014 een bankencrisis waarbij de rekeningen bij een grote bank voor maanden geblokkeerd werden. Noot: klanten van kleine banken zoals Optima hebben meestal wel elders rekeningen, waardoor dit geen probleem is.

- Het afhandelen van de contracten van de bank zou zeer gecompliceerd worden. Banken kunnen miljoenen kredieten en deposito’s Gespecialiseerd personeel moet de kredieten en de interne rapportering opvolgen. Wanneer de bank failliet is, hebben deze mensen weinig redenen om nog te blijven en alles in goede banen te leiden (want ze hebben geen perspectieven op een verdere carrière of goede verloning binnen de bank). Noot: Optima heeft enkele duizenden klanten, totaal niet vergelijkbaar met de grootbanken in België.

Eén foute beslissing kan dus een sneeuwbaleffect veroorzaken in de rest van het financieel-economisch systeem. De gevolgen daarvan zijn quasi onmogelijk te voorzien.

Waar het “autistisch-legalistisch model” nog geen rekening mee houdt, is het feit dat banken vaak politici in hun Raden van Bestuur hebben. Dit is een vorm van zachte corruptie, die bankiers helpt om wetgeving te beïnvloeden10 of om zaken gedaan te krijgen van toezichthouders.

Tijdens de vastgoedzeepbel in Spanje hadden politici functies in de caja’s, lokale spaarbanken. Diezelfde politici beslisten over vergunningen voor bouwprojecten. De Nederlandse politicus Gerrit Zalm werd bankier na minister van Financiën te zijn geweest. In de Verenigde Staten is de draaideur tussen overheid en de financiële wereld een begrip geworden.

Natuurlijk is dit in België niet anders. Oud-premiers Dehaene en Di Rupo zijn de bekendsten die postjes hadden bij Dexia, maar ze waren lang niet de enigen.

De verwevenheid van politiek met het bankwezen heeft een ongepland bijkomend “voordeel”. Wanneer banken in de problemen komen, zullen politici niet geneigd zijn om alle malversaties uit te spitten.

Optima Bank, waarvan de bankenlicentie deze week werd ingetrokken, past ook in dit rijtje thuis. Gents socialistisch kopstuk Luc Van den Bossche was er een tijd voorzitter van het directiecomité.

Ziet u de rode draad in al deze verhalen?

(De rest van het hoofdstuk beschrijft hoe bankiers en regelgevers kunnen voorkomen dat een bank failliet gaat. En welke maatregelen er genomen kunnen worden eens het bankroet toch onvermijdelijk is.)

Commentaar bij de bedragen die genoemd worden bij Optima Bank

Volgens Het Laatste Nieuws zou Optima topman Jeroen Piqueur zou 2 à 3 miljoen euro naar eigen rekeningen versluisd hebben. De totale deposito’s bedragen 90 miljoen euro11. Sommige kranten laten uitschijnen dat de klanten 30 miljoen euro kunnen verliezen. Maar volgens mij slaat dit bedrag op rekeningen waar meer dan 100 000€ op staat. Die 30 miljoen euro is dus niet beschermd door het depositogarantiestelsel.

Maar dat wil niet zeggen dat de klanten 30 miljoen euro zullen verliezen! Het lijkt me veel waarschijnlijker dat ze een tijd op hun geld zullen moeten wachten, vergelijkbaar met de spaarders bij Kaupthing, die uiteindelijk via Landbouwkrediet terug aan hun geld konden.

Mocht het zo zijn dat de verliezen voor de klanten werkelijk 30 miljoen euro bedragen, kan dit nooit verklaard worden door de 2 à 3 miljoen die onterecht aan de topman zou betaald zijn. De kapitaalvereisten van banken zijn zeer ingewikkeld, maar liggen typisch op meer dan 10% van de activa. In het geval van Optima Bank met deposito’s van rond de 90 miljoen euro, zou ik de kapitaalbuffer dus op zo’n 10 miljoen euro schatten.

Ofwel is dus (a) de berichtgeving onduidelijk12 of (b) zijn er plots gigantische verliezen op de kredietportefeuille of (c) heeft de toezichthouder gefaald.

Conclusie: hoogstwaarschijnlijk verwart men dus de 30 miljoen die niet onder het depositogarantiestelsel valt, met de (veel kleinere) uiteindelijke verliezen die na de vereffening zouden overblijven.

- De basisconcepten over balansen worden in de beginhoofdstukken van mijn boek uit de doeken gedaan.

- Kredieten zijn leningen. Bijvoorbeeld voor de aankoop van een woning (= hypothecair krediet) of aan een bedrijf dat wil investeren.

- Voor de kenners: met cash bedoel ik zowel baar geld als geld op rekeningen bij andere banken, inclusief de centrale bank. Activa zoals gebouwen verwaarloos ik in dit voorbeeld.

- Ik verwaarloos in dit voorbeeld ander vreemd vermogen, zoals termijnrekeningen en obligaties die de bank uitgegeven heeft.

- Liquiditeitsvereisten leg ik elders in mijn boek uit, deze post kijkt enkel naar solvabiliteit.

- Dit is vergelijkbaar met de CEO-fraude bij Crelan. Ook in die zaak werd geen geld gepikt van rekeningen van klanten, maar van de bank zelf. In het geval van Crelan waren de boosdoeners externen. Volgens wat in de media verschijnt, is er bij Optima sprake van malversaties door iemand binnen het bedrijf.

- Aandelen kunnen enkel zakken tot 0€. Ze kunnen geen negatieve waarde krijgen, dat is een voordeel van vennootschappen met een beperkte aansprakelijkheid voor aandeelhouders.

- Analoog aan een bedrijf dat haar facturen niet meer kan betalen: het faillissement wordt vastgesteld door illiquiditeit.

- We negeren even de mogelijkheid van een kapitaalsverhoging of overname door een andere bank.

- Eufemisme om te zeggen dat de bankenlobby soms zelf wetten schreef.

- Ik ga er toch van uit dat men deposito’s bedoelt, en niet beheerd vermogen in aandelenfondsen bijvoorbeeld.

- Lijkt me meest waarschijnlijk.

Goed geschreven en inhoudelijk verfrissend. Als ik je boek moet helpen reviewen wil ik dat met plezier doen! Groeten, Dieter