De coöperatieve NewB is erin geslaagd om 35 miljoen euro op te halen bij investeerders. NewB mag nu een banklicentie aanvragen.

De nieuw op te richten bank kreeg veel steun van opiniemakers, middenveldorganisaties en politici.

Ik wens de coöperanten veel succes. Maar ik vrees dat NewB geen leefbaar businessmodel heeft.

Enkele vragen voor investeerders:

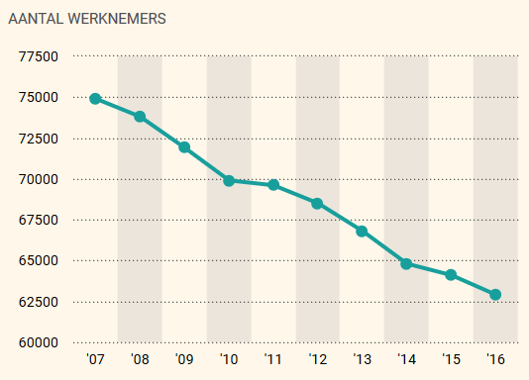

Banken streven naar schaalvergroting, om de kosten van digitalisering en regelgeving beter te kunnen opvangen. Hoe kan een kleine bank als NewB deze kosten dragen?

In Duitsland zijn er de voorbije jaren bijna duizend coöperatieve banken verdwenen. Wat maakt NewB anders?

Klanten die een ethische bank willen, kunnen nu al terecht bij Triodos. Klanten die een Belgische coöperatieve bank willen, kunnen nu al terecht bij Crelan. Waarom zouden deze mensen hun geld verplaatsen naar NewB?

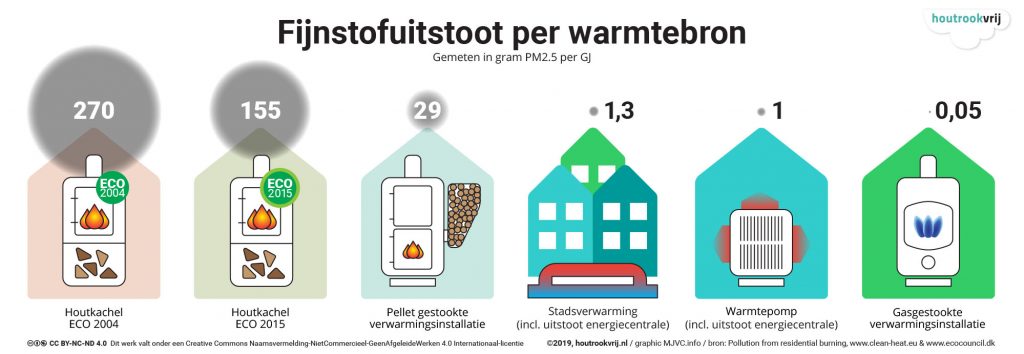

NewB presenteert zich als een duurzame bank. Maar je kan ook bij je grootbank een groene lening krijgen. Waarom zou je dan voor NewB kiezen?

NewB is opgericht in 2011 en heeft nog niets verwezenlijkt. Ondertussen zijn grote spelers zoals de Europese Investeringsbank en de Europese Centrale Bank ook op de klimaattrein gesprongen. Waarom is NewB dan nog nodig?

Wie er toch aan denkt aandelen te kopen, leest best eerst Koen ‘Kaaiman’ Meulenaere.